Τέλος στην ασυδοσία των servicers φιλοδοξεί να βάλει το νομοσχέδιο του υπουργείου Οικονομικών για τα «κόκκινα» δάνεια, το οποίο παρουσιάστηκε την εβδομάδα που μας πέρασε στο υπουργικό συμβούλιο. Οι εταιρίες διαχείρισης «κόκκινων» δανείων πραγματοποιούν ανελέητο κυνηγητό των οφειλετών, χρησιμοποιώντας όμως αθέμιτες πρακτικές, όπως έχει αποκαλύψει στο παρελθόν με αποκλειστικά ρεπορτάζ η «κυριακάτικη δημοκρατία». Αρκετοί πολίτες έχουν παραπονεθεί πως οι servicers αμελούν κατά κανόνα να παρέχουν πληροφορίες σχετικά με το ύψος των χρεών τους, τα επιτόκιά τους και τον αριθμό προβλεπόμενων δόσεων.

Το νέο νομικό πλαίσιο θα προβλέπει την τήρηση πλήρους διαφάνειας από πλευράς των εταιριών σχετικά με την παροχή απαραίτητων στοιχείων στο κοινό, τα οποία πρέπει να είναι προσωποποιημένα. Από την άλλη, θα σφίξει το «ζωνάρι» της εποπτείας για τυχόν παραβάσεις, ενώ θα επιβάλλονται πιο αυστηρές ποινές, που περιλαμβάνουν πρόστιμα έως 500.000 ευρώ, υποχρέωση διόρθωσης της παράβασης και φτάνουν μέχρι ανάκληση της άδειας λειτουργίας.

Οι υποχρεώσεις

Το νομοσχέδιο προβλέπει συγκεκριμένες υποχρεώσεις για τους servicers ως προς την ενημέρωση, την εξυπηρέτηση και τον σεβασμό των δικαιωμάτων των καταναλωτών. Επιπλέον, πέρα από τις προβλέψεις της οδηγίας, επιβάλλει την υποχρέωση στους servicers να παρέχουν μέσω ειδικής ψηφιακής πλατφόρμας προσωποποιημένη και αναλυτική ενημέρωση προς τους οφειλέτες για το ύψος της οφειλής, το ιστορικό των πληρωμών, τις δόσεις, το επιτόκιο της ρύθμισης κ.λπ. Ο οφειλέτης θα μπορεί να βλέπει τα στοιχεία αυτά εισερχόμενος με χρήση του κωδικού του σε ειδική εφαρμογή στις ιστοσελίδες των servicers (κατ’ αναλογία με το web banking των τραπεζών).

Συγκεκριμένα, οι αγοραστές και οι διαχειριστές πιστώσεων υποχρεούνται να διαθέτουν ηλεκτρονικό σύστημα προσωποποιημένης πληροφόρησης, μέσω του οποίου θα παρέχουν:

α) πληροφορίες σχετικά με τα ποσά που οφείλει ο δανειολήπτης, με αναλυτική καταγραφή των ποσών που οφείλονται ως κεφάλαιο, τόκοι, προμήθειες, τυχόν άλλες χρεώσεις, καθώς και το ισχύον επιτόκιο,

β) την περιοδικότητα των δόσεων, το ύψος αυτών, την ημερομηνία πληρωμής εκάστης αυτών, το τρέχον υπόλοιπο, καθώς και τον λογαριασμό εξυπηρέτησης της οφειλής.

Το σύστημα προσωποποιημένης πληροφόρησης θα πρέπει να τεθεί σε λειτουργία το αργότερο έως τις 31 Μαρτίου 2024. Εως τότε οι servicers υποχρεούνται να παρέχουν εγγράφως τις πληροφορίες αυτές (ύψος οφειλής, δόσεις, επιτόκιο κ.λπ.) σε κάθε δανειολήπτη ύστερα από αίτησή του σε προθεσμία 30 ημερών.

Διορθωτικές κινήσεις στον εξωδικαστικό μηχανισμό φέρνει το υπουργείο Οικονομικών, προκειμένου να ευνοηθούν οι ευάλωτοι δανειολήπτες, όσοι έχουν χρέη που υπερβαίνουν κατά πολύ την αξία των ακινήτων που έχουν μπει υποθήκη για τα δάνειά τους, καθώς και όσοι έχουν κληρονομήσει οφειλές από εταιρίες που έχουν βάλει «λουκέτο».

Συγκεκριμένα, η πρώτη σημαντική ρύθμιση αφορά τους ευάλωτους οφειλέτες, δηλαδή όσους δηλώνουν εισόδημα έως 7.000 ευρώ ετησίως, συν 3.500 ευρώ για κάθε ανήλικο τέκνο με ανώτατο όριο τα 21.000 ευρώ και η ακίνητη περιουσία τους έχει αξία έως 120.000 ευρώ, συν 15.000 ευρώ για κάθε παιδί, με ανώτατο όριο τις 180.000 ευρώ. Γι’ αυτή την κατηγορία οφειλετών, ο αλγόριθμος για τον υπολογισμό του ποσού που θα πρέπει να εξυπηρετήσουν κατέληγε σε μεγάλα «κουρέματα» και οι χρηματοδοτικοί φορείς έβαζαν «φρένο» στην προτεινόμενη ρύθμιση. Με τη νέα διάταξη, αυτές οι ρυθμίσεις θα γίνονται υποχρεωτικά και αυτόματα αποδεκτές από το σύνολο των πιστωτών (χρηματοδοτικοί φορείς και Δημόσιο).

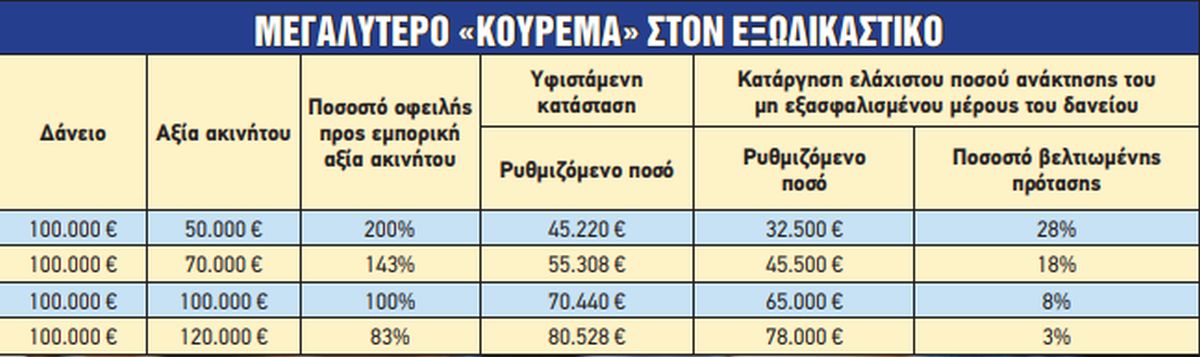

Η δεύτερη μεγάλη κατηγορία οφειλετών που δεν μπορούσε να ρυθμίσει τα χρέη της και πλέον διευκολύνεται με τις νέες διατάξεις είναι όσοι έχουν χρέος που υπερβαίνει κατά πολύ την αξία των ακινήτων τους. Για παράδειγμα, αν κάποιος χρωστούσε 100.000 ευρώ και το ακίνητο είχε αξία μόνο 50.000 ευρώ, δεν θα μπορούσε να πληρώσει για τη ρύθμιση του χρέους λιγότερα από 45.220 ευρώ. Με την κατάργηση του ελάχιστου ποσοστού ανάκτησης, όμως, το ελάχιστο ποσό της ρύθμισης θα κατέβει στα 32.500 ευρώ, δηλαδή θα υπάρξει βελτίωση της πρότασης βάσει του αλγορίθμου κατά 28%. Το ποσοστό του «κουρέματος», σε αυτή την περίπτωση, θα αυξηθεί από το 55% στο 67% (ΒΛΕΠΕ ΠΙΝΑΚΑ).

Η τρίτη κατηγορία ωφελουμένων είναι όσοι είχαν ασκήσει επιχειρηματική δραστηριότητα και βαρύνονται με οφειλές από φόρους, εισφορές και δάνεια εταιριών που πλέον έχουν σταματήσει οριστικά τη λειτουργία τους.Πρόκειται, επίσης, για μια αρκετά μεγάλη κατηγορία οφειλετών, οι οποίοι ως τώρα ήταν υποχρεωμένοι να περνούν από δύσκολες και χρονοβόρες διαδικασίες της πτωχευτικής νομοθεσίας, ενώ πλέον θα μπορούν με μια αίτηση στον εξωδικαστικό μηχανισμό να ρυθμίζουν τα χρέη τους.

Γενναία μείωση του επιτοκίου

Το οικονομικό επιτελείο προχωρά σε μία ακόμη παρέμβαση που θα ωφελήσει όλους τους οφειλέτες που εντάσσονται στον εξωδικαστικό, καθώς θα τους προστατεύσει από τα αυξημένα σε επίπεδο-ρεκόρ επιτόκια της Ευρωπαϊκής Κεντρικής Τράπεζας.

Το επιτόκιο των ρυθμίσεων μειώνεται σε 3%, σταθερό για μια τριετία, ενώ σήμερα είναι 2,5% πάνω από το Euribor για τις εξασφαλισμένες οφειλές και 3% πάνω από το Euribor για τις οφειλές χωρίς εξασφαλίσεις. Δηλαδή, από 6,5% ή 7% σήμερα (το Euribor είναι περίπου 4%), το επιτόκιο θα μειωθεί στο μισό και θα είναι σταθερό.

Ρύθμιση για δανειοδοτήσεις και εκτός τραπεζών

Νέες επιλογές για τη χορήγηση στεγαστικών ή επιχειρηματικών δανείων θα έχουν στο εξής οι πολίτες, καθώς με νέα ρύθμιση που θα περιληφθεί στο νομοσχέδιο του υπουργείου Οικονομικών οι Εταιρίες Παροχής Πιστώσεων (ΕΠΠ) θα μπορούν να δίνουν νέα δάνεια σε φυσικά πρόσωπα. Σήμερα, οι συγκεκριμένες εταιρίες, οι οποίες τελούν υπό την εποπτεία της Τραπέζης της Ελλάδος, έχουν το δικαίωμα να χορηγούν μόνο καταναλωτικά δάνεια.

Στόχος είναι να αυξηθεί ο ανταγωνισμός στον τομέα των χορηγήσεων, να προσφέρονται περισσότερες επιλογές σε νοικοκυριά και επιχειρήσεις για τη χρηματοδότηση κατανάλωσης και επενδύσεων, να διευκολυνθούν η αναχρηματοδότηση και η αντιμετώπιση του προβλήματος των «κόκκινων» δανείων και να αποκτήσουν πρόσβαση σε χρηματοδότηση φυσικά και νομικά πρόσωπα, τα οποία σήμερα αποκλείονται από το τραπεζικό σύστημα.

Επαναγορά δανείου: Ποιους οφειλέτες συμφέρει

Δεύτερη ευκαιρία αποκτούν χιλιάδες δανειολήπτες, οι οποίοι αποκτούν το δικαίωμα να επαναγοράσουν το δάνειό τους από τα funds και τους servicers. Το νέο πλαίσιο θα συμφέρει κυρίως εκείνους τους δανειολήπτες που διαθέτουν υψηλότερο υπόλοιπο δανείου από την αξία του ενέχυρου που έχουν βάλει στο δάνειο (π.χ. το σπίτι). Στη χώρα μας παρατηρούνται χιλιάδες τέτοιες περιπτώσεις, λόγω των τόκων και των προσαυξήσεων, ενώ ακόμα μεγαλύτερες είναι οι διαφορές σε όσους είχαν την ατυχία να πάρουν δάνειο σε ελβετικό φράγκο. Πρόκειται για δανειολήπτες οι οποίοι παραμένουν εγκλωβισμένοι και όσο κι αν πληρώνουν τις μηνιαίες δόσεις του δανείου τους συνεχίζουν να διαθέτουν τεράστιο υπόλοιπο, που ξεπερνά ακόμα και το αρχικό δάνειο.

Στην πράξη, έστω ότι ένας δανειολήπτης έχει υπόλοιπο στεγαστικού δανείου ύψους 120.000 ευρώ και η αξία του σπιτιού του υπολογίζεται στα 100.000 ευρώ. Εφόσον έρθει σε συμφωνία με τον servicer που διαχειρίζεται το δάνειό του, το νέο πλαίσιο θα του επιτρέπει τις εξής κινήσεις, να καταβάλει μια προκαταβολή (π.χ. 10.000 ευρώ) και να κουρέψει την οφειλή κατά π.χ. 30.000 ευρώ, με αποτέλεσμα το χρέος του να μειωθεί στα 80.000 ευρώ. Με αυτόν τον τρόπο θα προκύψει όφελος τόσο για τον δανειολήπτη όσο και για τον servicer. Ο δανειολήπτης γιατί θα έχει κίνητρο να ξεπληρώσει το δάνειό του και το fund θα εισπράξει ζεστό χρήμα σε μία τιμή πολύ υψηλότερη από εκείνη που το αγόρασε από την τράπεζα. Στη συνέχεια ο δανειολήπτης θα μπορεί να λάβει δάνειο από τους μη χρηματοπιστωτικούς οργανισμούς, που θα ονομάζονται DPOs (Discount Pay Off), επαναγοράζοντας στην πράξη το δάνειό του.

Ωστόσο, η πολιτική ηγεσία του υπουργείου Οικονομικών αποφεύγει να απαντήσει για το ύψος του επιτοκίου που θα συνοδεύει τη χορήγηση δανείου σε έναν «κόκκινο» δανειολήπτη. Σημειώνεται πως ο συγκεκριμένος πελάτης μιας τράπεζας έχει μπει στη λίστα με τους «επικίνδυνους» δανειολήπτες λόγω της καθυστέρησης πληρωμής των δόσεων. Αυτός είναι και ο λόγος για τον οποίο αποκλείεται από νέο τραπεζικό δανεισμό.

Τάζουν πάλι προστασία στους ευάλωτους δανειολήπτες από πλειστηριασμούς πρώτης κατοικίας

Με τους ηλεκτρικούς πλειστηριασμούς να έχουν χτυπήσει «κόκκινο» τα τελευταία χρόνια, υπάρχει ένα ευρύ πλαίσιο προστασίας των δανειοληπτών, ιδίως των ευάλωτων, που περιλαμβάνει τα εξής:

- Πρώτον, τις διμερείς συμφωνίες που γίνονται μεταξύ των τραπεζών/servicers με τους πολίτες/επιχειρήσεις. Εχουν ήδη συναφθεί δεκάδες χιλιάδες τέτοιες συμφωνίες. Με στόχο την περαιτέρω διευκόλυνσή τους, τέθηκε πρόσφατα σε λειτουργία η ειδική ψηφιακή πλατφόρμα «Κώδικα Δεοντολογίας», που δίνει τη δυνατότητα στους ενδιαφερόμενους δανειολήπτες να ρυθμίσουν τα δάνειά τους απευθείας με το εκάστοτε χρηματοπιστωτικό ίδρυμα.

- Δεύτερον, τον εξωδικαστικό μηχανισμό, τον οποίο βελτιώνει το νομοσχέδιο.

- Τρίτον, το ενδιάμεσο πρόγραμμα στήριξης για τα ευάλωτα νοικοκυριά, μέχρι να συσταθεί ο Φορέας Απόκτησης και Επαναμίσθωσης Ακινήτων. Το πρόγραμμα αυτό εξασφαλίζει αναστολή των πλειστηριασμών και επιδότηση της δόσης του δανείου των ευάλωτων νοικοκυριών που δεν μπορούν να αντεπεξέλθουν στις δανειακές τους υποχρεώσεις από το κράτος.

- Τέταρτον, το πρόγραμμα επιδότησης επιτοκίου για δόσεις δανείων των ευάλωτων νοικοκυριών από τις τράπεζες. Το πρόγραμμα αυτό είχε καταληκτική ημερομηνία αιτήσεων την 31η Ιουλίου 2023 και πρόκειται να λήξει το φθινόπωρο του 2024. Για να ενταχθεί κάποιος στο πρόγραμμα απαιτείται άρση τραπεζικού απορρήτου. Αξίζει να σημειωθεί ότι οι δυνητικά δικαιούχοι εκτιμάται πως ανέρχονται στους 50.000. Από αυτούς, μόνο οι 7.000 ζήτησαν άρση του τραπεζικού τους απορρήτου, όπως απαιτείται, για να μπουν στο πρόγραμμα.

- Πέμπτον, το στεγαστικό επίδομα του ΟΠΕΚΑ. Αφορά ευάλωτα νοικοκυριά τα οποία μισθώνουν την κύρια κατοικία τους. Ο προϋπολογισμός κάθε χρόνο για το εν λόγω επίδομα είναι 400.000.000 ευρώ και αφορά πάνω από 280.000 δικαιούχους.

- Εκτον, τις πάγιες ρυθμίσεις οφειλών έως 24 δόσεις σε ΑΑΔΕ και ΚΕΑΟ.

- Εβδομον, το πρόγραμμα «Στέγαση και Εργασία» της ΔΥΠΑ, που παρέχει στέγη και απασχόληση σε αστέγους.

Πτωχευτικό Δίκαιο

Με το νομοσχέδιο απλοποιούνται διαδικασίες σε σχέση με την πτώχευση, καθώς, μεταξύ άλλων, προβλέπεται ότι:

- Με την υποβολή της αίτησης πτώχευσης αναζητούνται αυτομάτως τα οικονομικά στοιχεία του οφειλέτη από δημόσιους φορείς και τράπεζες.

- Τυχόν σφάλματα σε στοιχεία και έγγραφα μπορούν να διορθωθούν κατά τη συζήτηση της αίτησης πτώχευσης, ώστε αυτή να μην κηρύσσεται απαράδεκτη.

- Με πράξη του εισηγητή δικαστή τίθεται ένα σαφές τέλος στη διαδικασία της πτώχευσης, με τον μηδενισμό των χρεών του πτωχού.